2020.04.30 浏览次数:

19世纪中叶,美国加州发现金矿的消息传开,无数淘金者怀抱着一夜暴富的梦想蜂拥而至。僧多肉少之下,这门生意变得日益艰难。农村小伙亚默尔没淘成金,却发现当地天气炎热干燥,转而做起了卖水的生意;另一个年轻人李维·施特劳斯也发现淘金工人裤子磨损太快,于是发明了“牛仔裤”。依靠从淘金者身上挖出的第一桶金,日后的“罐头大王”和“牛仔裤大王”,完成了他们的原始积累。

类似的,还有人选择了卖铲子、贩马……这些另辟蹊径的人,被统称为“卖水人”。淘金者不一定实现了淘金梦,但“卖水人”却赚得盆满钵满!

日前,基石资本副董事长林凌道出了基石资本当初投资凯莱英的逻辑,以及他对医药行业“卖水人”的洞见。

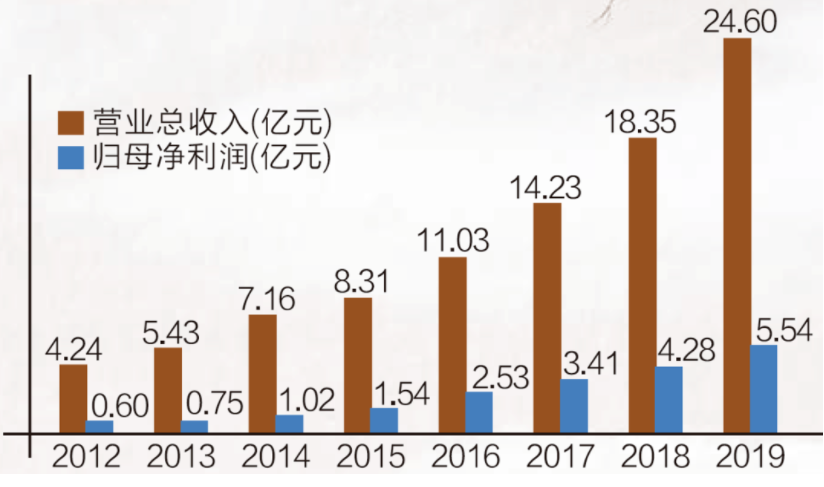

凯莱英2012年以来营业收入和净利润情况

几年前,我曾提出一个问题:中国经济繁荣的根基是什么?

我认为是“重商主义(这里借指市场经济)”与“儒家文化”这两个因素的核聚变,只要我们的体制大门开一条小小的缝,中国老百姓与生俱来的聪明、勤奋、奋不顾身,几千年穷怕了的物质主义和实用主义,就能创造一个新天地。

2021年,我见到一个新能源公司的董事长,谈及张维迎所言“直到20世纪70年代,绝大部分中国人的生活水平不比唐宋时期好多少”,他说这是真的,1978年他没有见过电,全家所有家当是一个小木柜。1979年,我的好朋友,一个咨询集团的董事长考上了大学,报到前他勤工俭学,骑六七十里山路卖冰棍,山里的一户人家,用几个鸡蛋和他换了一根,全家人排成一排每个人吮吸一囗。

在改革开放前,这是中国普遍的景象。而我们这一两代人,在改革开放后,怀抱着对美好生活的向往,创造了人类发展史上的奇迹。40多年过去,我们看到,轻舟已过万重山。伟大的中国工业革命,怎么赞扬也不为过!

而另一方面,中国用几十年的时间,走完了发达国家几百年的路,这也就注定了,我们上山的道路,更加的陡峭。同时,中国作为一个有几千年历史的古国,其发展正常就是“孔雀东南飞,五里一徘徊”。作为一个新兴经济体,我们讲究的是实用主义,中国的政策也是因时、因势而变的。

因此,并非一些简单的因素就能够遏制中国的增长,只要不出现战争这样会扰乱经济进程的极端因素,只要中国依然坚定地支持民营经济发展,保护企业家精神,中国经济的前进步伐就是坚定不移的。

如果认同这一点,那么无论是短期的政策、市场变化还是长期的中美对抗,都不会让我们产生太大的焦虑。

具体从我们做企业和做投资来讲,也无需过度悲观。“沉舟侧畔千帆过,病树前头万木春”,在一些行业和企业衰落的同时,也永远有一些行业和企业在崛起。

以半导体产业为例,我们不必纠结于半导体仿佛一年紧缺、一年过剩,因为问题的核心不是这个。问题的核心是第四次工业革命离不开半导体技术,而中美对峙、科技封锁,将进一步迫使中国在所有科技领域谋求自主可控,进一步迫使中国以举国体制解决创新问题。同时,当一项投资吻合科技进步趋势和政策引导的双重影响时,其估值亦将脱离传统财务模型。这些才是中国硬科技投资的重要的底层逻辑。

看待资本市场,我们更不必计较一时的股价波动。回顾历史,在资本市场发生剧烈调整时,那些优质的企业往往也会出现大幅下跌,但不同的是,优秀企业不仅能收复失地,还能再攀高峰。因此,我们继续坚定地布局那些有核心技术、有企业家精神的企业。而从我们的投资经历来看,那些有企业家精神的企业最终都带领我们穿越了周期,并获得了异乎寻常的回报。

莫愁前路无知己,天下谁人不识君!