2018.05.31 基石资本 浏览次数:

独角兽的成长性在于需求端有真实的大的需求,有护城河,有技术和产品优势,最终要靠管理能力落地转化为市场份额。商业模式领先的独角兽比技术领先的独角兽更不靠谱,因为商业模式更容易被拷贝,如各类共享。我们还要看交易估值的合理性,我们是做一级市场投资的,第一看它到底值多少钱,有多大的成长性,如果太贵不值这个钱,那就是一个泡沫。——张维

多数独角兽不是一个新物种,它是要很快死的,或者只是猪头上插了一个角而已。

在证券时报主办的第六届中国创业投资高峰论坛上,基石资本董事长张维表示,目前“独角兽”被各种光环所笼罩,但实际上,只有少数“独角兽”企业能成功,多数独角兽企业难以走出来。

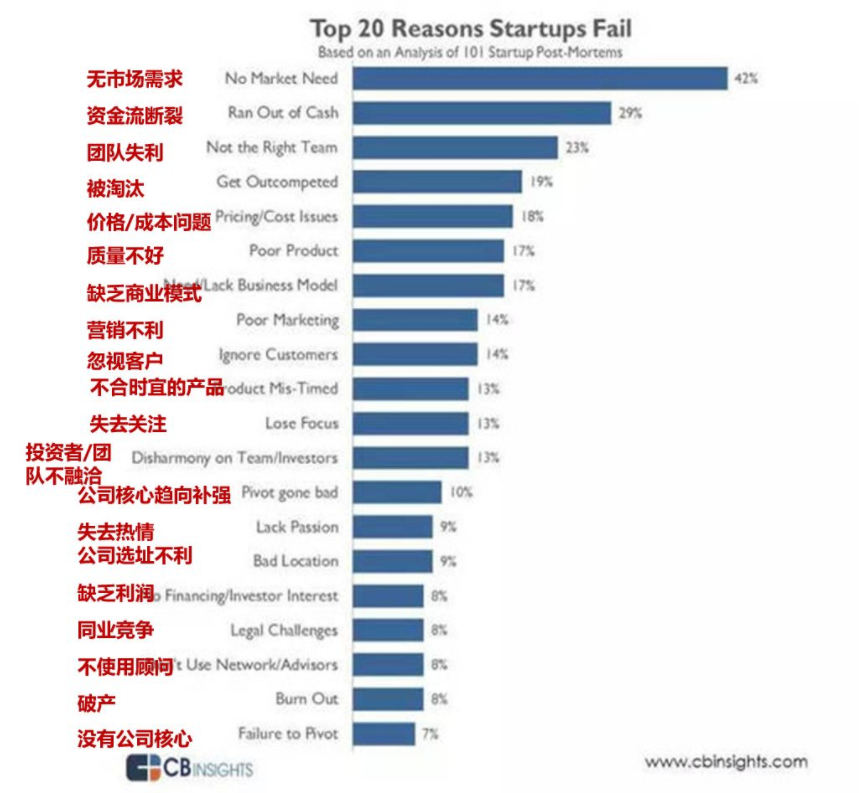

从国际上的统计数据来看,“独角兽”企业未能走出来的三大主要原因是缺乏市场需求、资金链断裂、管理团队不当。比如一度很流行的智能手环企业Jawbone,最高估值融资曾达到30亿美元,现在却倒闭了。其失败的主要原因就在于短暂的技术运用优势并没有与对手拉开差距,而迅速占领市场需要执行落地能力。

张维还表示,当前独角兽越来越多,不仅反映了资金流动性,更反映了技术、市场和监管政策的变化,如果独角兽公司最近两年没有新融资,并且也没有上市实质进展,以及估值下降,都是不太好的信号。

张维总结基石资本独角兽投资的核心要素在于两点,企业成长性与交易估值的合理性。

其中,成长性在于三方面:

一是需求端:独角兽企业所在领域必须是存在巨大的真实需求,且企业的细分市场空间规模巨大,短期不会触及天花板,如消费升级(泛文娱、消费品、医疗健康等)、产业升级(如规模世界第一的中国制造业升级)、进口替代(电子、汽车等产业从发达国家往中国的不断转移);

二是护城河:通过对研发持续投入构筑的技术和产品优势、通过对品牌和渠道建设构筑的商业优势、通过对内外部运营效率不断精细化构筑的成本优势、通过对人才队伍持续投入构筑的内生原创能力;

三是商业化:在不断构筑护城河的同时将各种技术优势、运营优势、品牌优势、成本优势等转化为高效的盈利能力和匹配的现金流。

交易估值的合理性在于独角兽企业估值的核心不在于交易时点的绝对估值,更重要在于随着企业快速成长所带来的业绩成长从而让估值得到快速修复,并在短时间内让投资和交易获得足够的安全边际。

以下为张维的演讲实录:

独角兽

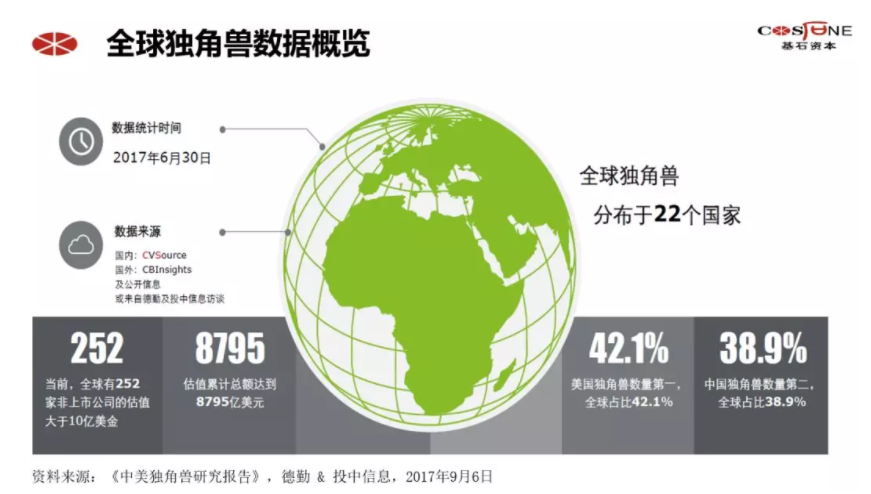

独角兽是投资界2013年11月以来的新语义,由美国著名种子轮基金Cowboy Ventures创始人Aileen Lee提出。BATJ都在海外上市,国内错过了第一批所谓独角兽的高峰。根据德勤统计,全球有200多家独角兽企业,其中以中美为主,剩下的印度、德国都很少。这些独角兽中服务型的企业是比较多的,主要分布在美国和中国,更多的是电商和金融行业,中国基本上在各个行业都有独角兽分布,尤其是在金融服务领域。A股上市公司有3518家,1837家上市公司市值低于10亿美金,占比超过一半。所以你能成为一个独角兽,其实挺了不起的。

科技部和中关村今年联合发布了中国独角兽名单,其中有两家是基石资本投资的企业,一家是商汤科技,一家是柔宇科技。商汤科技和柔宇也都是明星企业,他们的特点是拥有世界级的、平台级的技术,他们技术比较领先,他们团队大部分是斯坦福博士、MIT博士,这两个团队都是一些非常聪明的科学家在创业。这两个公司的老板都在IBM干过,我觉得IBM挺出人才的,而且他们在起步之初就是世界级技术,所以我从内心里为IBM惋惜,这样的公司一定储备了大量人才,但是没有留住这些人才。IBM只出现过三个杰出CEO,在郭士纳走后已经十几年过去了,IBM市值从1600亿跌到了1300亿,所以像IBM这样的企业既不缺技术,也不缺体系和人才,但是为什么好日子不是特别多?我自己在想,有些企业还是缺好的CEO,有杰出企业家精神的CEO,这也是极少数独角兽企业能够持续成长的东西。有些企业由于没有这些方面的组织体系或者说企业家精神力量,依靠某一个商业模式和技术进步,在一个阶段取得了估值的高峰,但是没有能持续走下去,从而形成市场的规模化。

商汤科技汤晓鸥、柔宇科技刘自鸿在基石年会上发表演讲。

商汤科技在深度学习和人工智能领域已经跟全世界最顶尖的企业是并肩的了,包括谷歌、facebook这样的企业。2015年商汤的收入才1000多万,去年是6个亿营业收入,今年预期20亿营业收入,这个企业已经融资了15亿美元,去年他获得了本田汽车关于智慧驾驶的1亿美元的研发合约。柔宇在深圳也算是一个明星,我们投了他们两轮,这家企业累计融资了30亿,还没有形成规模化营收,很多人也还没有看明白,这家公司也是有很多争议,但是我们认为它是一个平台型的世界领先的技术企业,因此,我们对柔宇也做了连续几轮的投资。商汤和柔宇不是独角兽,它们将成长为巨象!为什么?如果你不能在两年前就看明白,你就未必适合做投资。

主要失败原因

独角兽都自带光环,大多数时候我们也没看明白,我们也很困惑,它是大家的想象吗?还是资本市场真的出现一个新的物种?这个物种是独角兽,会不会昙花一现?还是这里面加载了很多大众的盲目跟风?因为在资本市场大众是容易盲目跟风的,其实我们很多的同行也是在跟风,并没有很深入、独立的思考。

独角兽市场发展得很快,背后的原因其一在于私募市场流动性充沛,就出现了面粉比面包贵的现象,不仅面粉比面包贵,而且劣质面粉比优质面包还贵,你认真比较一下,很多企业是这样。

其二在于新技术的更迭,17年前中国并没有太多的原创技术,做药的大部分是仿制药,只有少数像恒瑞医药这样的企业,经过十几年长期的研发和投入,成为了能够自主创新的优秀研发企业,成为一头巨象。但在十几年前,中国没有一家这样的公司,信息领域也是。联想也一直被垢病没有太多核心技术,联想曾经领先于华为,但华为经过几十年的投入成长为巨象!

其三在于私募市场参与者也发生了变化,很多大国企大公司包括政府,他们都好有钱,所以你不投别人就投了。

其四,监管上也是放松和鼓励的,包括深沪两地交易所在商讨如何大快特快帮助他们上市。

很多独角兽企业光环很大,但不是每家都能走好,就像各种共享单车一样,连自行车颜色都不够用了,最终只有少数人能够走出来。有些需求其实是伪需求,以前有共享充电宝,你想这玩意儿会有真实的市场需求吗?有人总结了这些创业公司失败的不同原因,前三点:无市场需求,资金链断流,团队失利。

新能源汽车领域的独角兽特别多。你可以用互联网的思维去运行共享出行,但并不能简单用互联网思维去造车,因为造车的确需要积累。

这段时间有很多新能源汽车行业的独角兽,据说有五百家,他们规划了两千多万辆的产能,传统汽车基本已经产能过剩,每一家传统汽车企业都为新能源汽车领域进行了非常多的积累和筹备,他们随时准备杀进去,仅仅在等待合适的时机,这个时机就是用电池比用燃油更经济,做新能源汽车比做燃油汽车更赚钱,这才是战争的真实图景。有500家造车的新势力,你觉得他们有戏吗?我们怎么可能需要这么多家造车企业?你可以用互联网的思维去运行共享出行,但并不能简单用互联网思维去造车,因为造车的确需要积累。所以特斯拉干了15年还是亏损,产能也不过10万辆,这500家造车新势力号称可以拷贝特斯拉的商业模式吗?所以我相信很多企业很快死于资金断裂。造车新势力死得慢的,是善于融资的,不善于融资的死得快。特斯拉的估值逻辑是说得通的,但是蜂拥而至的模仿者,资本市场没法给予它高估值。

为什么这个时代有很多坑,因为这个时代越来越亢奋。

为什么这个时代有很多坑,因为这个时代越来越亢奋。对于做创投的人来讲,我们小心翼翼都不能避免踏入坑里。从本质上讲,作为独角兽,要完全死亡(破产)是小概率事件,但是相当数量的独角兽估值下降,甚至大幅下降退出独角兽行列是大概率事件。最终的商业模式是在不烧钱的情况下能赚钱,或者出现大规模有质量的营收,资本市场最终只认定这一点,如果你没有上市,两年内也没有新融资,基本上就开始走下坡路了。

有统计表明,这些独角兽企业两次融资之间间隔的时间通常来讲不会超过两年。有很多著名的企业曾经是耀眼的独角兽,像Jawbone,曾经也很好用,估值一度到了30亿美元,这种公司还是缺乏独创性。除非是在产品和市场终端中能够迅速进行放量,很快占领一些市场,否则你的技术领先程度,你的商业模式领先程度非常有限,这是很多这类机构的特点。优秀的机构都走过了曲折的道路,1998年的时候谷歌都差点要关门,到2001年才找到他的商业模式,是他们聘请了一个职业CEO,通过搜索广告来进行变现。谷歌也走了很多别人不理解的道路,比如说地图上的发力,很多人觉得他疯了,但是人家做成了。亚马逊也是这样,花了很长时间找到它的商业模式。没有多少企业可以与谷歌、亚马逊比,大多数独角兽失败是必然的。

投资原则

说说我们基石投资的原则。第一,我们从来不投热点,但是时不时也挥一下杆,我们其实是愿意下重注的。资本市场的逻辑是大部分项目只能获得平庸的收益,创造有意义的交易机会,对重点项目进行重仓式投资,这是公司高层的责任。威廉姆斯把他的击打区划分为77个棒球那么大的格子,只有球落在最佳格子的时候,才会挥棒,这也是我们的风格。

第二,被投企业是需要有独特性的,是有空间,有张力的,我们不希望它是随波逐流的,不希望是抄袭别人的商业模式往前走的。

分工基础上的协作是企业的强大力量,只有这样才能建立起一个高效运转的组织体系来,这些事情表明经营一个企业并不能简单靠商业模式和新技术来获取成功。

第三,企业持续成长来自高层对管理的认知。很多企业死了基本是因为管理问题,有时是蛋糕没做起来,为了分配不公就打起来。分工基础上的协作是企业的强大力量,只有这样才能建立起一个高效运转的组织体系来,这些事情表明经营一个企业并不能简单靠商业模式和新技术来获取成功,需要系统的思考自己的管理问题,因为企业不是独立于心灵之外的物理世界,用德鲁克的话来讲,真实客观的图象是人们共同创造的自由意志。

第四,对于基石资本来讲,我们更多是看企业家精神,公司治理和组织体系。如果没有这些东西不能走长远。任正非讲,20几年前华为进入通讯行业是因为无知,那时候不知道朗讯、思科、爱立信是如此强大。为什么华为的成功尤其值得大家称道,因为华为并不简单的在封闭的局域网情况下走到了今天的规模,不像百度是受到保护的,不让谷歌进来。华为是在众所周知的领域远远超过他们,华为去年有6000亿的销售收入,它是中国在研发投入上最多的一家企业,去年8万人投入了800亿,所以决定企业未来更多的因素来自于这些方面,这些方面你看起来是抽象的,其实是可以观察和评估的,这也是基石基本一贯的做法。

第五,通常我们不追风口,追不上,也没有这个能力,风口是容易变化的,赛道是拥挤的,我们投活生生的企业家和人,像汤晓鸥这样的教授为什么是难得的,他是一个连续创业者,他经历过失败,他知道怎么接地气,就是要积极考虑变现,考虑企业财务健康,而不是永远在烧钱。我们投过一些相对传统的企业,如果一个企业能够精耕细作,在区域市场也是有希望的,一个企业不是简单得复制简单模式,而是精耕细作,也许也是有戏的。像三六五网这家我们投的企业,上市之后也是很快达60亿的估值,所以它看起来是传统的,其实也算独角兽。三六五网是一家房地产门户网站,当时已经有搜房、焦点、新浪易居,互联网行业有数一数二数三的说法,其实这并不符合产业经济学的道理,其实很多人到现在并没有看明白,因为已经过去了十年,房地产网站企业直到今天都没有找到成熟的商业模式,还在不断寻找新的变现方式。

独角兽的成长性在于需求端有真实的大的需求,有护城河,持续的技术投入和运营落地。我们还要看交易估值的合理性,我们是做一级市场投资的,第一看它到底值多少钱,有多大的成长性,如果太贵不值这个钱,那就是一个泡沫。

我总结一下我们的重点投资领域,我们不追风口,我们投资需要投有清晰的护城河体系的公司,我们也投了一些独角兽企业。

从投资的角度来说,我们看好三大领域:

一,基石资本看好集成电路,半导体等关键领域突破,比如豪威科技。

二,基石资本看好连锁药房,产业集中度提升,以及医药电商O2O机遇。我们做了一个连锁药房收购,投了几十亿,也吸引了外部资金几十亿,在全国收购了1500家药房,销售额今年要到50亿人民币,现在它的融资是按70亿人民币融资的。仅仅用了三年时间,我们也构建了一家独角兽企业,只不过很传统,但其实还有空间。全国的药房有44万家夫妻店,大部分不连锁,最大的也才几千家,产业效率远远不够。所以我们发现了这样的机会,通过控股型投资,投了几十亿。

三,基石资本文娱投资:从用户需求变迁出发,投资渠道和内容。

我跟诸位的汇报就到这里,谢谢大家。

几年前,我曾提出一个问题:中国经济繁荣的根基是什么?

我认为是“重商主义(这里借指市场经济)”与“儒家文化”这两个因素的核聚变,只要我们的体制大门开一条小小的缝,中国老百姓与生俱来的聪明、勤奋、奋不顾身,几千年穷怕了的物质主义和实用主义,就能创造一个新天地。

2021年,我见到一个新能源公司的董事长,谈及张维迎所言“直到20世纪70年代,绝大部分中国人的生活水平不比唐宋时期好多少”,他说这是真的,1978年他没有见过电,全家所有家当是一个小木柜。1979年,我的好朋友,一个咨询集团的董事长考上了大学,报到前他勤工俭学,骑六七十里山路卖冰棍,山里的一户人家,用几个鸡蛋和他换了一根,全家人排成一排每个人吮吸一囗。

在改革开放前,这是中国普遍的景象。而我们这一两代人,在改革开放后,怀抱着对美好生活的向往,创造了人类发展史上的奇迹。40多年过去,我们看到,轻舟已过万重山。伟大的中国工业革命,怎么赞扬也不为过!

而另一方面,中国用几十年的时间,走完了发达国家几百年的路,这也就注定了,我们上山的道路,更加的陡峭。同时,中国作为一个有几千年历史的古国,其发展正常就是“孔雀东南飞,五里一徘徊”。作为一个新兴经济体,我们讲究的是实用主义,中国的政策也是因时、因势而变的。

因此,并非一些简单的因素就能够遏制中国的增长,只要不出现战争这样会扰乱经济进程的极端因素,只要中国依然坚定地支持民营经济发展,保护企业家精神,中国经济的前进步伐就是坚定不移的。

如果认同这一点,那么无论是短期的政策、市场变化还是长期的中美对抗,都不会让我们产生太大的焦虑。

具体从我们做企业和做投资来讲,也无需过度悲观。“沉舟侧畔千帆过,病树前头万木春”,在一些行业和企业衰落的同时,也永远有一些行业和企业在崛起。

以半导体产业为例,我们不必纠结于半导体仿佛一年紧缺、一年过剩,因为问题的核心不是这个。问题的核心是第四次工业革命离不开半导体技术,而中美对峙、科技封锁,将进一步迫使中国在所有科技领域谋求自主可控,进一步迫使中国以举国体制解决创新问题。同时,当一项投资吻合科技进步趋势和政策引导的双重影响时,其估值亦将脱离传统财务模型。这些才是中国硬科技投资的重要的底层逻辑。

看待资本市场,我们更不必计较一时的股价波动。回顾历史,在资本市场发生剧烈调整时,那些优质的企业往往也会出现大幅下跌,但不同的是,优秀企业不仅能收复失地,还能再攀高峰。因此,我们继续坚定地布局那些有核心技术、有企业家精神的企业。而从我们的投资经历来看,那些有企业家精神的企业最终都带领我们穿越了周期,并获得了异乎寻常的回报。

莫愁前路无知己,天下谁人不识君!