2017.08.12

张维在课堂上致辞

8月初的丽江惠风和畅,气候宜人,基石大家课堂第十四期如约而至。8月5日至6日,主题为“新形势下新兴产业的投资机会与策略”的基石大家课堂在丽江悦榕庄成功举办。本次课堂星光闪耀、高手云集,有国泰君安首席经济学家林采宜分享她对宏观经济的思考,还有新财富的几位最佳分析师赵湘怀、邓学、王莉、郑宏达在各自擅长的领域娓娓而谈,此外,纵横资本市场多年的基明资产董事长李勍、基石资本管理合伙人陈延立、基石资本管理合伙人陶涛、基石资本副总裁杨胜君都参与了这场头脑风暴。

在开课前,基石资本董事长张维发表了欢迎辞,并宣布基石资本正式进入二级市场。“基石资本正准备进入二级市场,尽管我们过去挣的所有的钱都来自于二级市场,但是我们并没有在二级市场买过股票。我们基本上都是在一级市场买,在二级市场把它卖了。”张维在致辞中阐明了基石资本的风格和投资逻辑,基石资本的风格就是不赌、不去追逐风尖浪口的火热行业和企业,相信复利的力量,积小胜为大胜。

本期课堂的精华,将陆续在基石资本的公众号上发表,《不赌,才是相信复利的力量》是本系列的第一篇。以下内容根据张维的发言整理:

各位来宾早上好!我们的大家课堂不能定期举办的原因主要是找不到非常优秀的讲师,所以我们有时候一年办五六次大家课堂,有时候一年只能办两三次——寻找优秀的讲师还是挺难的,我们希望通过最优秀的讲师来吸引大家听课。这一次的大家课堂,我们采取了一个独特的方式,因为过去的大家课堂通常是一两个人讲两整天,这次实际上是多个人讲课,每个人讲自己擅长的领域。因为在资本市场,在二级市场,其实大家可以看到,很多人用不同的方法把财富的密码解了,资本市场存在着多种“解题”道路,每个人坚持他自己的一个风格,运气好都能在一个小波段取得成功。为什么?因为你的风格与资本市场这一阶段的风潮吻合了,因此各领风骚一两年是常态。基石资本也正准备进入二级市场,尽管我们过去挣的所有的钱都来自于二级市场,但是我们并没有在二级市场买过股票。我们基本上都是在一级市场买,在二级市场把它卖了。

现在我们自己也开始进入二级市场,我们的风格、我们的打法是什么样的?

一、投资的本质

关于投资的本质,这几年我在基石的年会上都有一些讨论,用格雷厄姆1934年写的划时代著作《证券投资分析》的话来讲,投资是在保证本金的安全下,经过严谨的保守的估值,在有折扣的时候买入,才能确保它的一个收益,确保它有一个较大的安全边际,格雷厄姆认为与此不符的都是投机。其实这个观点很重要——你有没有找到足够的安全边际。巴菲特认为,投资要解决好两个问题,一个是如何给企业定价,一个是如何理解股价的波动。巴菲特关于投资核心的二要素,一个是估值问题,另一个是如何战胜自己。

对基石资本来讲的话,我们在一级市场的思维如何平移到二级市场?我们一级市场的思维大概是这样的,就是说我们公司的风格从来不看宏观经济的。因为我们针对的不仅仅是中观的行业,我们针对的实际上是一个个更微观的企业,如果你能把企业的成长性看明白了,那么这个企业就值得投资,企业估值也与成长性有关系。所以,对基石资本来讲,一共就有两个问题,一个是成长性的问题;再一个就是估值。成长性的问题,大家从我们过去的基石的年会可以看到,它涉及的因素还是挺复杂的,包括所谓产业周期、产业结构、企业的财务状况,还有企业家精神、公司治理和组织体系。这些因素保证了企业的一个持续的增长,所以你发现,这个现象是常见的,就是总是看到沉舟侧畔千帆过,病树前头万木春。有的行业在升起,有的行业在衰落;有的企业在死亡,有的企业在不好的环境下依然倔强地成长。同样的行业,行业龙头、企业家精神、组织体系都丰满的,远远超越同行业里的平庸企业,他们一路收购兼并整合同行。

对估值来讲的话,它涉及到的不仅仅是行业和所谓财务成长性,它涉及到更多的因素,比如在不同的资本市场上市以及套现的方式都深刻的影响了估值,而上市的周期和手中握有的资源对投资初期的估值边际也有足够的影响。再有,投资者结构的不同以及监管体制的差异,导致了不同的换手率,这就是我年会讲的观点,换手率本身就是一种估值!过去五年国内平均的换手率是香港的五倍,这决定了它们估值的一个巨大的差异,并不是说通过简单的资金流动就能解决,而是除非外汇管制解除。

二、积小胜为大胜

再一个,我给大家看一个幻灯片,与乐视有关。基石资本基本上是回避自己看不懂的企业,我们要回避那些资本市场的职业玩家,回避高估值的企业,这是我们一贯的风格。我们把好一个安全边际关,积小胜为大胜。这是去年的时候,我给某财富管理公司高管发了一个微信,这家公司给乐视融了30个亿。我告诉他,设法收回,放弃幻想,我们曾经尽调过这家企业,如果一个企业长期大面积造假,企业老板与骗子无异,还是不要相信什么构建生态链的忽悠。我如果没有对这种企业有深刻的理解,我不会用书面语言发这个信息的,因为书面语言很容易被转发,我会打个电话告诉他。很多人看不明白这种东西,这种骗局的显而易见之处在哪?我想这是基石资本这么多年累积的东西,我们会回避这些凶险,我们看不懂就算了,你做你的,我不做了,算了。我想很多人不知道资本市场玩家的凶险,我想你应该本能的提高警惕来对待这样的企业。

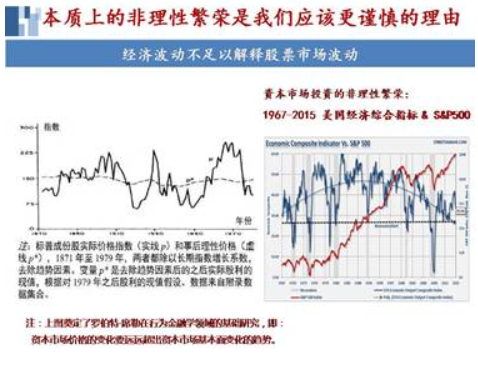

这个是我们的一个重要的观点,积小胜为大胜。为什么我们能够积小胜为大胜呢?某种程度上讲,你得相信两点,第一,你得相信复利的力量;第二,你得相信资本市场的本质是非理性繁荣。这是罗伯特·席勒画的两张图,一九八二年,耶鲁大学教授罗伯特·席勒教授写了一篇文章《企业的预期分红对股价的影响》。他分析了美国过去一百来年的股市,他发现,企业的预期分红对股价没有影响,他同时分析美国的宏观经济,发现美国的宏观经济跟道琼斯指数、标普指数的相关度也很弱。2013年,席勒教授以行为金融学的一些重要观点获得了诺贝尔经济学奖。这个观点有什么意义?二级市场更大的一个行为实际上来自于一种群体心理,这种群体心理本质上来讲是不可捉摸的,所谓,“大众不善于思考却急于行动”!这种不可捉摸的波动为你积小胜为大胜提供了一些机会,为你有安全边际的投资提供了提前兑现收盖的机会!

三、百倍回报往往是市场的非理性繁荣的礼物

我们在2004年投资山河智能的时候,我们期望这个企业在未来3到5年能给我们赚1到3倍的回报,这是一家工程机械企业,很多投资者由于看到了2004年出台的宏观经济调控,就没有去投。应该讲,我们也没有把宏观经济看明白,如果我们看明白了,那还了得,我们也看不明白,当时我们看的到微观的企业,我们觉得这个企业有它的技术优势,它的产品获得了国家科学技术二等奖,这个产品基本上是现款现货的,它的财务安全边际非常之高,估值也很低,企业领头人何清华教授的事业心打动了我们,所以我们就投了。我们2004年投,2005年深交所开通了中小板,山河智能2006年上市,2007年我们就解禁了,解禁的时候是什么样的一个时候,是资本市场泡沫的一个高涨期,2007年,这一笔非常普通的投资,在解禁的时候给我们带来了账面120多倍的回报,那么也就是说,资本市场它总是非理性繁荣,相比于美国资本市场来说,中国资本市场波动的周期、频率以及幅度会远远超过你的想象。像2015年这种狂热,它不断会持续,那么倒过来讲,你如果放平自己的心态做投资,你只想着有一个很低的回报。比如说你想五年增一倍,五年增一倍是什么概念,以复利来计算,就是15%的回报。如果你放平自己的心态,以五年赚一倍的心态来投资一些企业,那么我想你首先是取得了一个非常之高的安全边际。通常五年之内一定有一次比较大的波动,它会提前兑现你的回报。这个是我们对资本市场很重要的一个理解,就是资本市场的非理性繁荣,已经给你创造了最大的机会,所以你就更应该谨慎。就是说你不赌都有机会,你何必去赌?你完全可以用一种保守的、谨慎的思维都能把这种投资收益率完成了,何必用一种剑走偏锋的方式呢?就是说你不用剑走偏锋!

在中国资本市场,做的快的,吃的肥的,以及各种“系”都容易出问题。各个“系”的主要问题是什么?一个是短钱长用。第二个是七个壶三个盖,全靠眼明手快,钱完全转不过来,杠杆过高。第三个,大量的不规范,大量的内幕信息、大量的勾兑和各种掌握资本市场的壳,其实他并不知道产业资源、优势企业在哪个地方,到处去找项目,找不到之后只有编故事了。所以,在贾跃亭之前,中国其实有无数的人都在编故事,现在大家已经知道它并不是基于一个产业整合的长期理念,其实在某种程度上,它会很快地沦为一种庞氏骗局。我想,对基石资本来讲,第一个,它完全基于一个价值投资,因为我们下一步要做的二级市场投资,计划长期持有在投资的时刻有安全边际、未来有成长性的企业。另外,基石资本已经在部分产业链上完成了系统性的投资,所以,我们也计划着长期规范的通过收购兼并来成长,所谓长期规范收购来成长,指的是规避任何不规范的行为,甚至回避瓜田李下。为什么?因为你走正道,这个财富完全可以积累,何必不走正道?所以,我想你走正道,财富其实很快可以积累,如果你今天持有五百万,你以一个每年回报15%的心态来对待这项投资,通过21年,你可以完成一个亿的财富积累,我相信通过这种方式你可以把个人财富积累的难题解了,解的最重要的关键是什么,你得放平自己的心态,因为资本市场已经给了你很多很多的机会。

我做一个小小的开场白,后面更精彩的演讲来自于各位专家,也包括我的一些同事,希望大家在丽江过一个愉快的周末,谢谢大家!

(编辑:韦依祎,责任编辑:魏锦秋,审阅:杜志鑫)

几年前,我曾提出一个问题:中国经济繁荣的根基是什么?

我认为是“重商主义(这里借指市场经济)”与“儒家文化”这两个因素的核聚变,只要我们的体制大门开一条小小的缝,中国老百姓与生俱来的聪明、勤奋、奋不顾身,几千年穷怕了的物质主义和实用主义,就能创造一个新天地。

2021年,我见到一个新能源公司的董事长,谈及张维迎所言“直到20世纪70年代,绝大部分中国人的生活水平不比唐宋时期好多少”,他说这是真的,1978年他没有见过电,全家所有家当是一个小木柜。1979年,我的好朋友,一个咨询集团的董事长考上了大学,报到前他勤工俭学,骑六七十里山路卖冰棍,山里的一户人家,用几个鸡蛋和他换了一根,全家人排成一排每个人吮吸一囗。

在改革开放前,这是中国普遍的景象。而我们这一两代人,在改革开放后,怀抱着对美好生活的向往,创造了人类发展史上的奇迹。40多年过去,我们看到,轻舟已过万重山。伟大的中国工业革命,怎么赞扬也不为过!

而另一方面,中国用几十年的时间,走完了发达国家几百年的路,这也就注定了,我们上山的道路,更加的陡峭。同时,中国作为一个有几千年历史的古国,其发展正常就是“孔雀东南飞,五里一徘徊”。作为一个新兴经济体,我们讲究的是实用主义,中国的政策也是因时、因势而变的。

因此,并非一些简单的因素就能够遏制中国的增长,只要不出现战争这样会扰乱经济进程的极端因素,只要中国依然坚定地支持民营经济发展,保护企业家精神,中国经济的前进步伐就是坚定不移的。

如果认同这一点,那么无论是短期的政策、市场变化还是长期的中美对抗,都不会让我们产生太大的焦虑。

具体从我们做企业和做投资来讲,也无需过度悲观。“沉舟侧畔千帆过,病树前头万木春”,在一些行业和企业衰落的同时,也永远有一些行业和企业在崛起。

以半导体产业为例,我们不必纠结于半导体仿佛一年紧缺、一年过剩,因为问题的核心不是这个。问题的核心是第四次工业革命离不开半导体技术,而中美对峙、科技封锁,将进一步迫使中国在所有科技领域谋求自主可控,进一步迫使中国以举国体制解决创新问题。同时,当一项投资吻合科技进步趋势和政策引导的双重影响时,其估值亦将脱离传统财务模型。这些才是中国硬科技投资的重要的底层逻辑。

看待资本市场,我们更不必计较一时的股价波动。回顾历史,在资本市场发生剧烈调整时,那些优质的企业往往也会出现大幅下跌,但不同的是,优秀企业不仅能收复失地,还能再攀高峰。因此,我们继续坚定地布局那些有核心技术、有企业家精神的企业。而从我们的投资经历来看,那些有企业家精神的企业最终都带领我们穿越了周期,并获得了异乎寻常的回报。

莫愁前路无知己,天下谁人不识君!